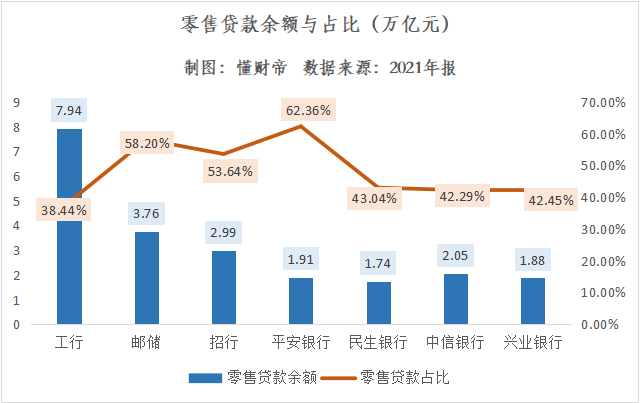

民生、中信、兴业三家银行零售贷款余额分别1.74万亿元、2.05万亿元、1.88万亿元,占比接近,分别为43.04%、42.29%、42.45%。

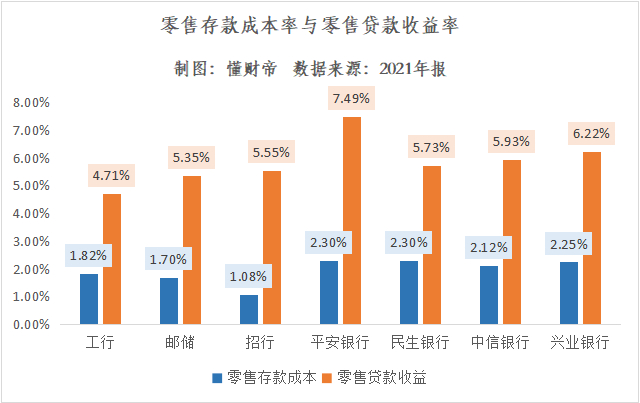

零售存款成本率与零售贷款收益率之间的差值是商业银行的零售利差。

2021年,招行零售存款成本率在七家银行中最低,仅为1.08%,彰显了其在零售负债端的强大优势。

工行、邮储银行紧随其后,分别为1.82%、1.7%。

其余四家股份行零售存款成本率较高,中信银行、兴业银行分别为2.12%、2.25%,平安银行、民生银行均为2.3%。

与此同时,高负债成本也导致四家股份行在零售信贷方面较为激进。

零售贷款收益率上,平安银行最高,达到7.49%,兴业银行其次,为6.22%。中信银行、民生银行分别为5.93%、5.73%。

招行、邮储银行的零售贷款率处于中等水平,分别为5.55%、5.35%。

工行的零售贷款收益率在七家银行中最低,为4.71%。

再来计算零售利差。

工行最低,零售利差为2.89%,主要源于其零售贷款收益率较低。

邮储银行、民生银行、中信银行、兴业银行在同一个梯队,零售利差分别为3.65%、3.43%、3.81%、3.97%。

招行与平安银行位居头部,零售利差分别为4.47%、5.19%。

但招行主要源于其在零售负债端的巨大优势,而平安银行则源于其较为激进的零售信贷策略,需要注重风险管控。

资产质量保卫战

零售转型,是为了从重资本模式进化至轻资本模式,从而穿越经济波动周期。

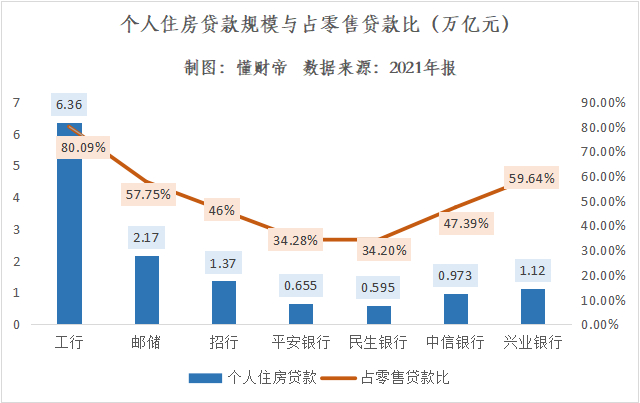

但目前来看,房贷在部分商业银行零售信贷中的占比仍然很高。

截至2021年末,工行个人住房贷款规模高达6.36万亿元,几乎是后六家银行的总和,占零售贷款比也高达80.09%。

邮储银行、兴业银行个人住房贷款规模分别为2.17万亿元、1.12万亿元,占零售贷款比过半,分别为57.75%、59.64%。

“零售之王”招行的个人住房贷款规模也达到了1.37万亿元,占比为46%。中信银行个人住房贷款规模为9733.9亿元,占比为47.39%。

平安银行、民生银行个人住房贷款规模最小,分别为6548.7亿元、5954.68亿元,占零售信贷比也最低,分别为34.28%、34.2%。

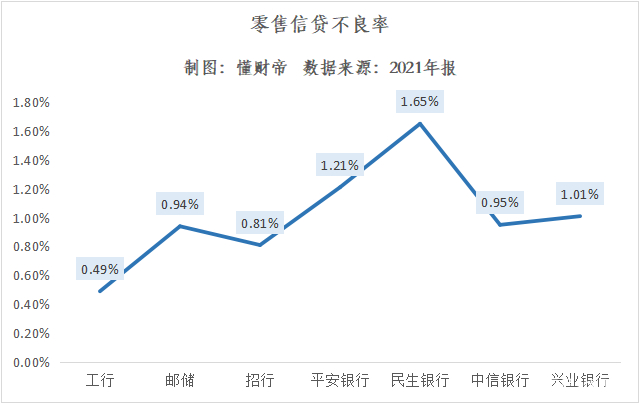

零售信贷不良率是评估银行零售金融业务发展质量的重要指标。

2021年,工行零售信贷不良率极低,仅为0.49%,较2020年下降了0.07个百分点,体现了其强大的风险管控能力。

招行同样表现优秀,零售信贷不良率仅为0.81%,低于邮储银行与其他股份行。

中信银行、兴业银行零售信贷质量持续向好,不良率分别为0.95%、1.01%,较2020年分别下降了0.15、0.03个百分点、

上文提到的高成本负债的平安银行与民生银行的零售信贷不良率较高,分别为1.21%、1.65%。其中,平安银行同比上升了0.08个百分点,民生银行同比下降了0.31个百分点。

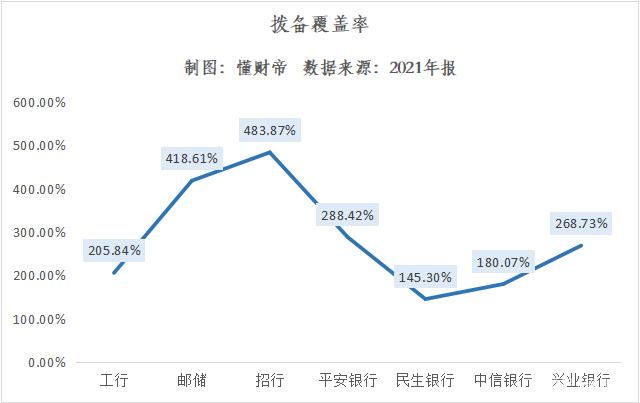

最后再来看一下拨备覆盖率。2021年,民生银行、中信银行、工行的拨备覆盖率相对较低,分别为145.3%、180.07%、205.84%。

兴业银行与平安银行位居第二梯度,分别为268.73%、288.42%。其中平安银行拨备覆盖率较2020年末增加了87.02个百分点,增速最快。

邮储银行与招行拨备覆盖率较高,分别为418.61%、483.87%,体现了较强的风险抵补能力。

总结来看,零售金融已经成为了商业银行们的必争之地。

所有玩家都在加速奔跑,希望成为兼具强盈利能力与高资产质量的全能零售金融战士。