今年年初极兔进军中东的沙特、阿联酋和拉丁美洲墨西哥,年中还上线了英国、德国和中东等地的小包专线业务。反观国内快递巨头,未来在海外市场与极兔终不免一战。

03申通走出ICU,韵达逐步滑坡

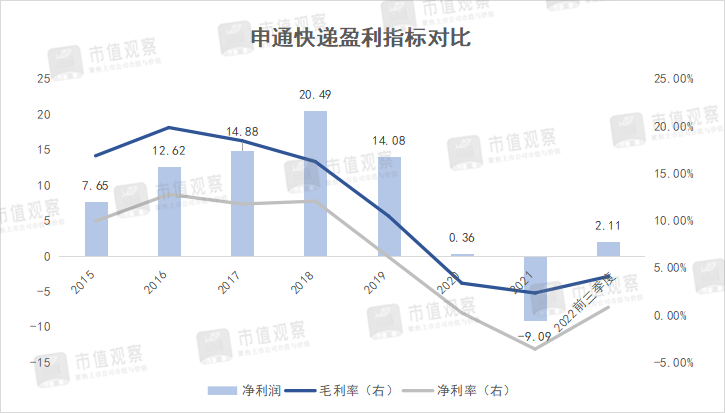

曾经的快递老大申通,近年来逐步衰落,在经历了2021年超9亿亏损暴雷后,随着行业内卷渐缓,申通也得以喘息。

财报显示,今年前三季度申通净利润2.1亿,同比增超180%,毛利率和净利率分别为4.09%、0.82%,结束了多年的下降趋势。但也仅仅是复苏,各项指标与2018年巅峰时仍相差甚远。

当下与其将申通定性为复苏,倒不如说是在弥补之前转型欠下的“账”。

由于在业务高速发展期没有及时转型直营,一步慢步步慢,2019年行业内卷加重之时,申通扛着价格和巨大资本投入的压力被迫应战,昔日的龙头光环逐渐暗淡。

虽然申通出现了好转苗头,但还未真正走出亏损泥潭。单票净利不仅在几大公司中垫底,还处在亏损状态,据华创证券研究,第三季度申通单票扣非净利仅为-0.003元。

而与申通境遇相似的是韵达,作为行业第一梯队一员,韵达没有申通业绩下滑那般严重,但也止步不前。

韵达的巅峰时刻是在2018年。当年净利润达26.98亿,高于申通和圆通。而2020年韵达净利润仅为14.04亿,同比2018年跌去了47.96%。同年净利润规模也被圆通反超。

在今年前三季度,在多数快递企业业绩纷纷反弹之际,韵达业绩却不增反降,实现归母净利润7.65亿,同比下降2.05%。

业绩的变化最直观地反映在韵达业务量和市场份额上。如今年第三季度韵达业务量45.74亿件,同比下降2.8%,低于行业同期平均增速5.2%。同时第三季度韵达市占率为15.89%,相较于2021年峰值的17%下降了1.11%。

与此同时,韵达的盈利能力更是直接跌至脚踝。毛利率最高从2018年的28.08%下降至今年前三季度的8.28%,净利率则由18.78%下降至2.19%。

回看韵达发展历程,除了“以价换量”的行业因素,高费用率及网点管理是主要问题。如在费用率上,韵达的期间费用率在通达系中最高,今年第三季度为6.09%,高于圆通的2.7%、申通的3.74%。

另外,自2020年疫情爆发以来不断爆出的网点经营问题,导致部分市场份额拱手让人,2020年也成为了韵达发展的转折点。同时客户服务体验不佳,线上被吐槽的声音不绝于耳。

当下韵达市占率已经从行业第二滑落到第三名,如果在成本管控和产品服务上不下猛药整治,市占率继续下滑仍是大概率事件。

可以肯定的是,在快递行业的下半场,这场集中度提升的大戏仍未结束。如美国联邦快递及UPS占据了美国超八成市场份额,日本则被大和运输公司等三家巨头瓜分了9成以上市场蛋糕。

而反观国内,8成以上市场份额被6家占据,未来仍存在几家出局的可能。