核心观点

① 从快递到综合物流,全球龙头市值7000亿元

UPS经过百年积累,从快递逐步扩张至综合物流,并最终成为行业全球龙头,市值高达7000亿元。作为一家物流企业,之所以能达到如此规模,一方面受益于母国市场的支撑,大国是孕育物流巨头的土壤,大国才有大物流;另一方面,持续的规模效应导致行业高度集中,而UPS作为规模和管理的领先者,充分受益于此趋势。反观中国市场,这两大基础条件同样具备,随着时间积累完全有机会诞生全球最顶级的综合物流巨头。

② 垄断的20年却难有超额收益,行业龙头只能挣需求增长的钱

UPS于1999年11月上市,上市之时已经处在成熟期,对美国国内市场完成了寡头垄断,但20年来总收益237.65%,年化收益仅为6.61%,且并无超额收益,20年中只有8年跑赢标普500。究其原因,即便进入了垄断阶段,行业也只能挣需求增长的钱,并不具备实质性提价能力。直营制之下,持续高水平的资本开支,则进一步对价值形成破坏。

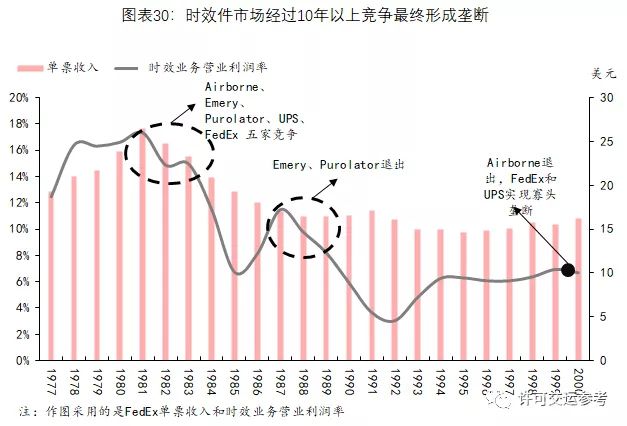

③ 从UPS发展历程来看,综合物流企业的黄金投资阶段是成长期而非成熟期

在没有增量红利的前提下,综合物流企业即使完成垄断,也难以创造超额收益,投资的黄金阶段是成长期而非成熟期。结合UPS和FedEx的发展历程,能够发现两种确定性的投资机会:(1)价格战结束时,行业利润率修复带来的短期显著超额收益;(2)行业在业务量高增长结束之前完成寡头垄断,从而使行业龙头能够在垄断基础上充分享受增量红利。

-风险提示-

快递价格战超预期、网点爆仓、电商销售增速不及预期

目录

1 全球综合物流龙头,总市值7000亿元

发展历程与行业地位:百年综合物流龙头

经营现状:成熟期,各项指标低速增长

业务拆分:全赛道布局,但主要盈利仍来自快递业务

成本拆分:人工成本刚性且占据60%以上份额

2 历经百年风雨,但近20年并无显著超额收益

基本情况:年化收益低,产生超额收益年份少

估值水平:估值稳定,PE围绕中枢20小幅波动

分红水平:高回购,高分红

回报水平:ROIC稳定,ROE因过多养老金负债异常

3 垄断阶段到来之后,为什么难有超额收益

为什么市值空间能到7000亿元?

作为龙头垄断的20年,为什么不能创造超额收益?

对中国综合物流企业投资借鉴意义

-01-

全球综合物流龙头,总市值7000亿元

1.1 1907年成立的百年老店

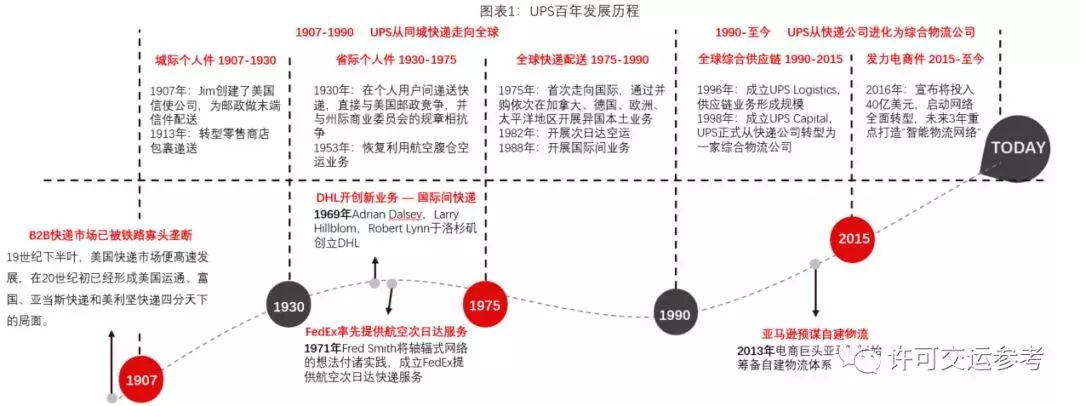

UPS成立于1907年,其112年的发展历史可以划分为两大阶段。

第一阶段(1907-1990):快递网络建设阶段,UPS用83年的时间将最初的城际人力配送网升级为全球空运网络,此阶段护城河初步形成。

第二阶段(1990-2019):综合物流培育阶段,UPS实现从做大到做强,进化为综合物流公司,客户粘性增强。

1.2 全球综合物流龙头,总市值7000亿元超二三名之和

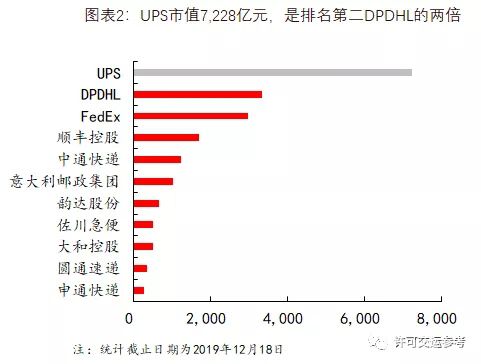

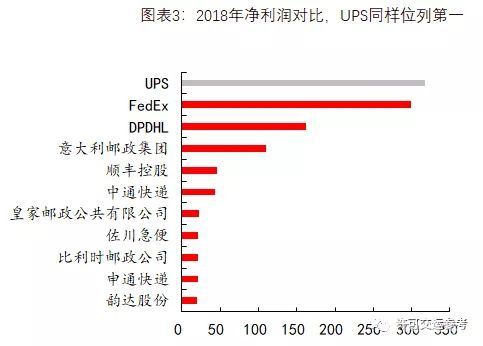

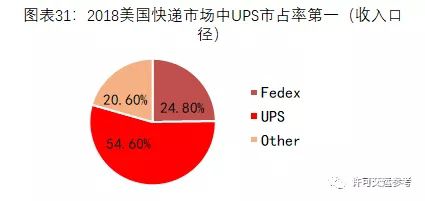

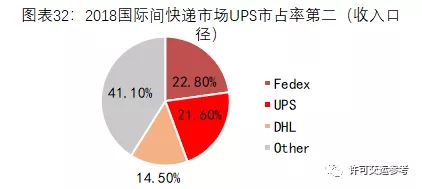

市值角度看行业:7000亿的UPS是当之无愧的综合物流龙头,其市值超FedEx和DHL之和。在2019年大额资本开支和亚马逊电商快递冲击的背景下,市场对UPS信心依旧,PE中枢维持在20倍以上。利润角度看行业:UPS依然保持领跑地位。虽然UPS2018业绩仅领先FedEx6%,但其业绩的稳定性和分红率均远高于FedEx。

1.3 物流需求永不眠,营收24年间正增长23年

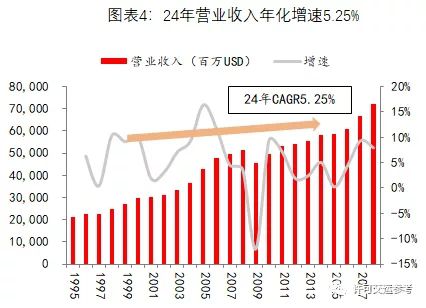

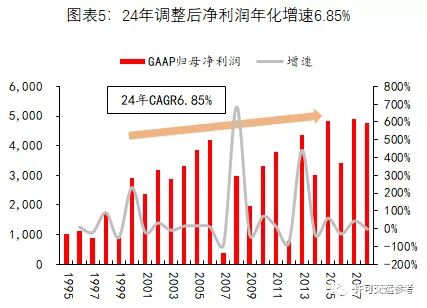

物流需求永不眠:行业发展迈入成熟期后增速放缓但韧性十足,UPS24年营收CAGR5.25%,但只有在2009年金融危机期间出现一年负增长,其余年份均能保持正增长,需求长期保持稳健增长。利润弹性略大于营收:直营重资产属性决定UPS的利润弹性略大于营收,其24年调整后净利润CAGR6.85%,超过营收1.60pcts。

1.4 处于成熟期,业务量持续增长但增速缓慢

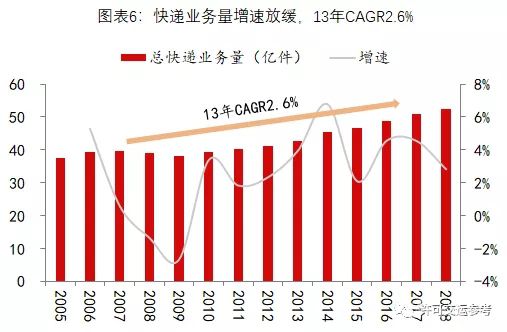

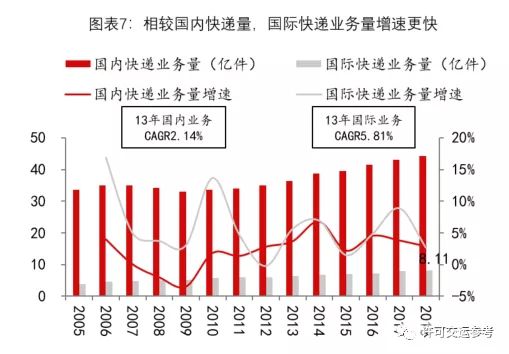

成熟期上市,业务量增长放缓:UPS上市之初已经就基本步入成熟期,但业务量仍有小幅增长。总快递业务量13年CAGR2.6%。业务结构性分化,国际增速高于国内:以2018年为例,UPS国际件8.11亿票,占比15.50%,但增速相对较快,国际业务13年CAGR5.81%,增速超国内件2倍有余。

1.5 利润率相对稳定,垄断却难以提升利润率

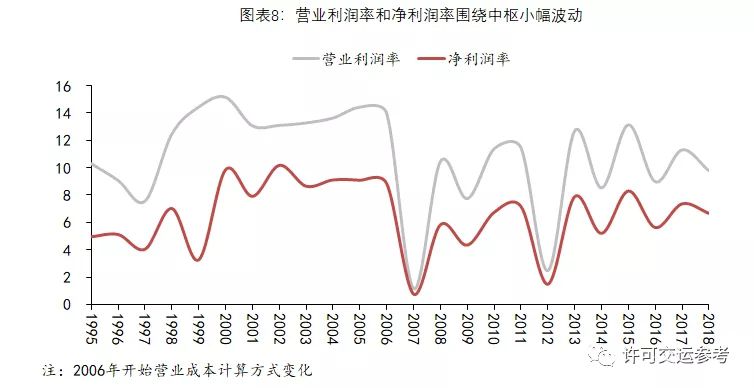

净利率、毛利率保持稳定:2000年后营业利润率和净利润率围绕10%和6%的中枢小幅波动,盈利能力比较稳定。垄断却难通过提价实现超额收益,提价以应对通胀为主:即使在2000年后跟FedEx完成美国本土市场的垄断,UPS的盈利水平也并没有显著提升。期间UPS有多次提价行为,其营收增速持续跑赢业务量增速,但提价均为对抗通胀之举,并不能显著提升公司盈利能力。

1.6 全赛道布局,快递业务占营收80.76%

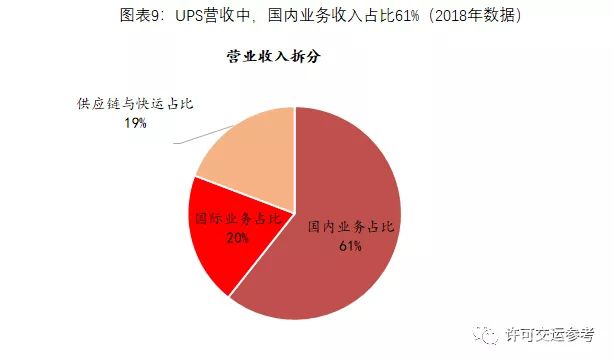

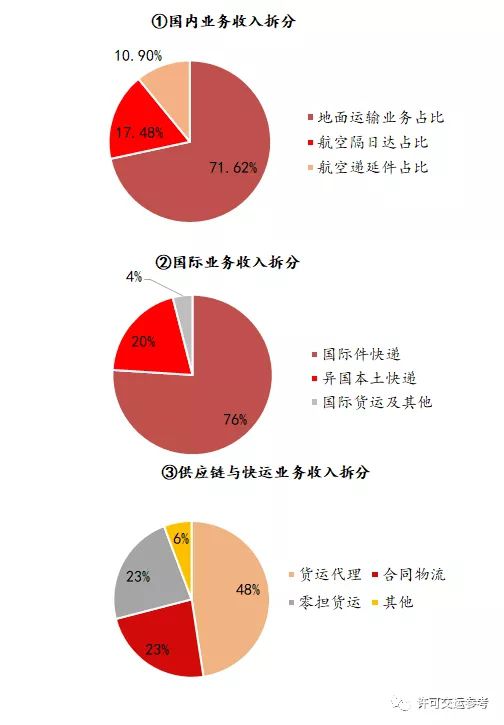

业务分为三大板块——国内业务、国际业务、供应链及快运业务:UPS并非传统的快递企业,而是业务链条完整、产品类别丰富的综合物流企业。2018年,国内业务占比61%,国际业务占比20%,供应链业务占比19%。

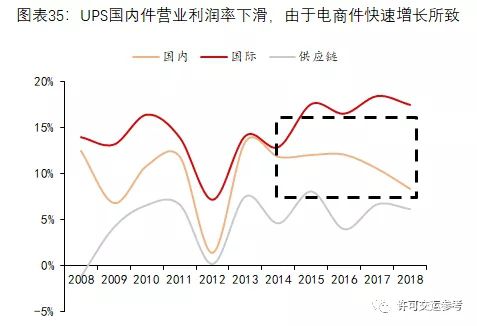

1.7 营业利润率分化,国际>国内>供应链

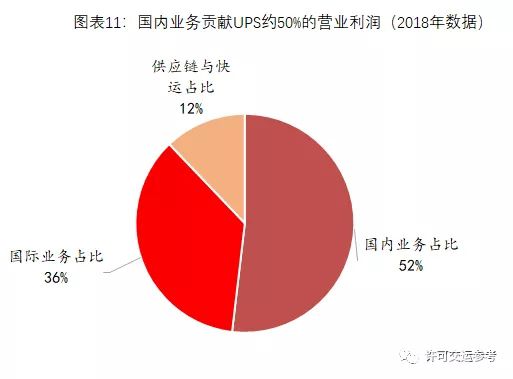

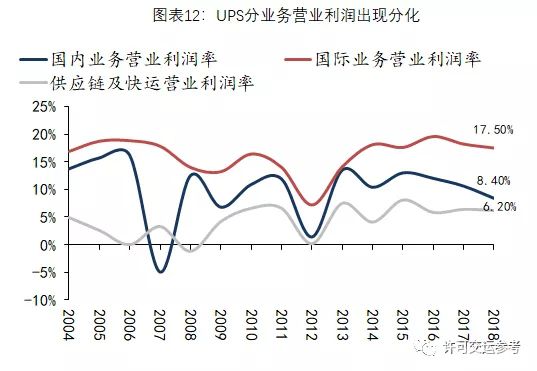

板块盈利能力分化:三大业务板块中,壁垒最高、产品附加值最高的国际业务利润率明显高于其他两项,2018年国际业务营业利润率17.5%,约为国内和供应链业务的2-3倍。供应链及快运业务的营业利润率最低,中枢在6%左右:UPS的供应链业务板块由货代、快运、合同物流、其他四部分组成,整体营收增速高于国内和国际,但规模效应和壁垒不足导致该业务盈利能力略弱于快递,长期营业利润中枢6%,预计净利率在3%左右。

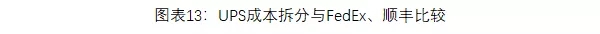

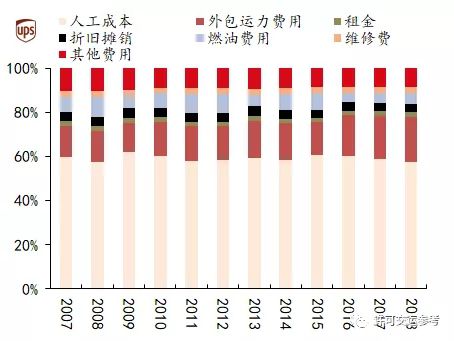

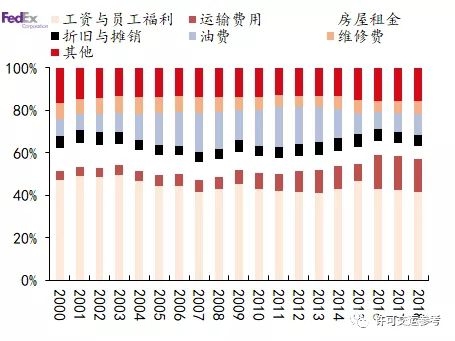

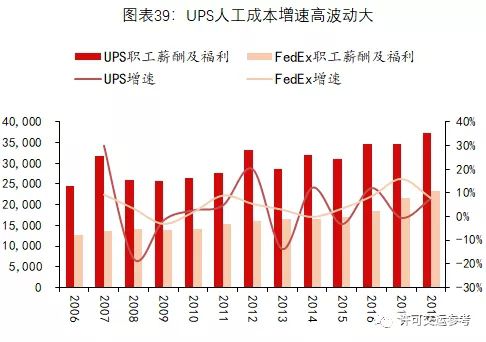

1.8 直营制是人力密集型属性,UPS人工成本占比近60%

人工成本为UPS第一大成本,占比超过60%,同样采用直营模式的FedEx人工成本占比接近50%

-02-

历经百年风雨,但近20年并无显著超额收益

2.1 20年市值翻一倍,年化收益只有6.61%

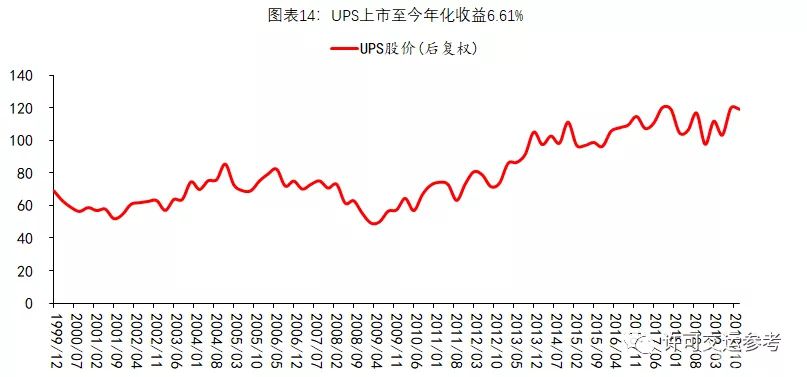

作为综合物流龙头,UPS并未创造让投资者满意的回报水平:上市20年其市值增长仅略超一倍,年化收益6.61%。即使在2009年的低点开始投资,至今总收益率也仅有115.57%,年化收益8.90%。

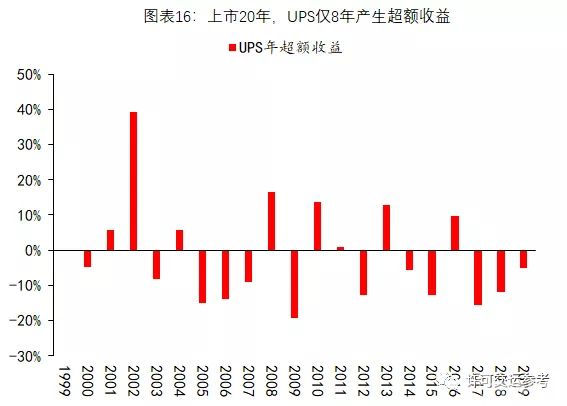

2.2 上市至今,并未产生超额收益

而对比标普500,上市至今,UPS并未产生超额收益。细分至年度数据,UPS共有8年跑赢标普指数,且主要集中在2010年以前,美股10年慢牛UPS仅跑赢指数3次。

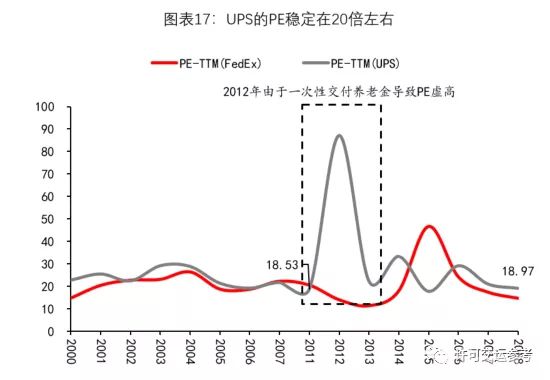

2.3 十年估值中枢未上移,PE稳定在20倍左右

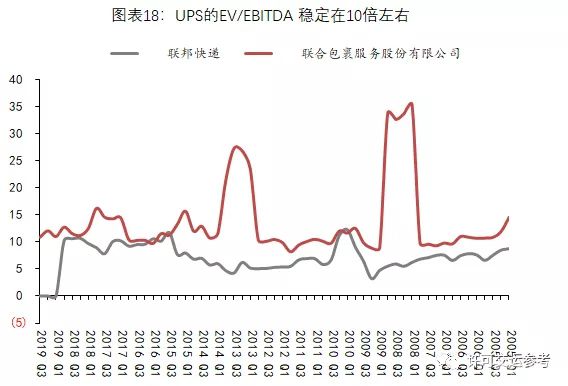

总体来看,UPS估值稳定且略高于FedEx,PE和EV/EBITDA中枢分别为20、10。近十年,随着美国利率下调,标普500PE中枢从2011年14.80上抬至2018年的23.39,但UPS其PE仅从18.53提升至18.97,估值是UPS跑输标普500的重要原因。而估值中枢不能上移的本质原因是在没有提价能力的快递行业,行业增速基本决定了企业业绩增速,近十年美国快递行业增速放缓至GDP增速,最终导致UPS业绩增速中枢下移,估值中枢未随标普500上移。

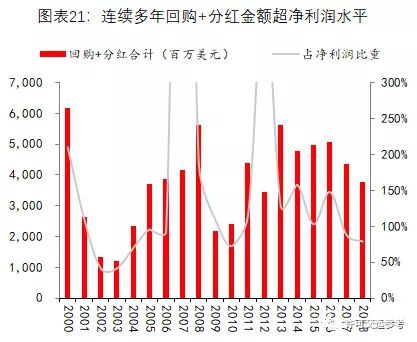

2.4 类债券股属性,高分红高回购

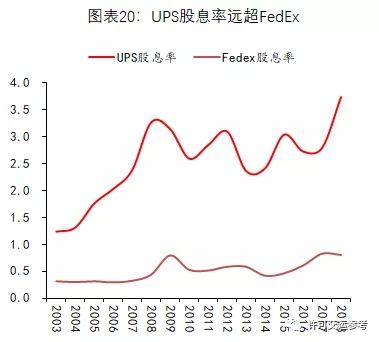

利润低速稳健增长,UPS具备类债券股属性:迈入成熟期,分红和回购是UPS为股东创造价值的重要形式。UPS的股利支付率多年超100%,股利增长率稳定在6%-10%区间内,而其股息率在2018年达到3.73远超FedEx的0.8与行业均值1.93。

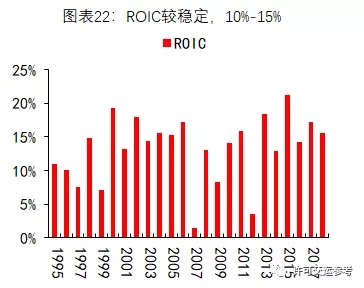

2.5 ROIC稳定

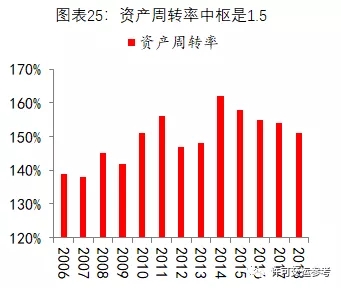

重资产护城河叠加UPS综合物流业务的客户黏性,其ROIC稳定在10%-15%区间,稳定的ROIC使得UPS能够持续为股东创造价值

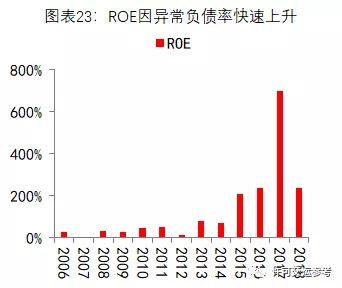

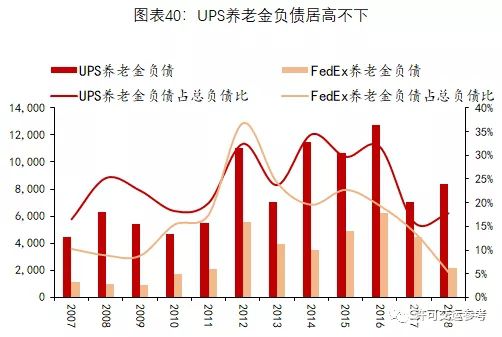

ROE则因过多养老金负债出现异常,不具备参考价值。

-03-

垄断阶段到来之后,为什么难有超额收益?

3.1 为什么市值空间能到7000亿元?

①大国是孕育物流巨头的土壤,大国才有大物流综合物流是服务于一国生产需求、商务需求、消费需求的基础性行业,其规模和空间并不是由自身决定的,而是由母国的经济发展水平和产业结构所决定。

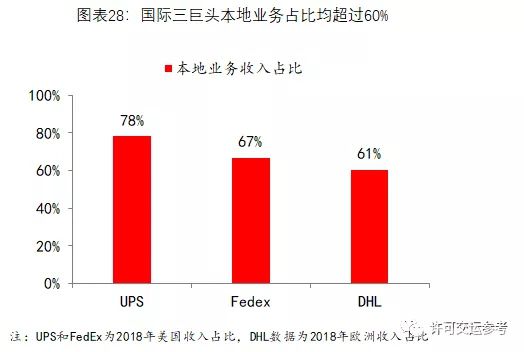

全球GDP第一的美国诞生了UPS与FedEx两大巨头,全球GDP第四的德国承载了DPDHL,纵观综合物流三巨头,无一不是以本国(本洲)市场为根基。即便是国际间快递网络,也是伴随着本土企业出海而逐步建立起来的。由于缺乏母国市场的支撑,总部位于荷兰、过去四巨头之一的TNT最终也没有摆脱被收购的命运。母国市场的规模直接决定物流巨头的成长空间,日本快递龙头YAMATO虽然也历经百年,但由于国内市场空间不足,市值仅能达到600亿人民币规模。

② 持续的规模效应导致行业高度集中对于综合物流企业而言,无论快递还是快运,面临的都是同质化竞争,成本是核心护城河。随着规模效应的持续显现,行业最终必然走向高度集中和垄断,从而将整个市场的利润集中于两三家企业手中。具备规模和管理优势的UPS,是规模效应的最大受益者。

3.2 作为龙头垄断的近20年,为何不能创造超额收益

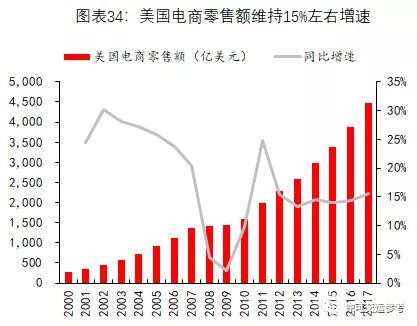

① 量:处于成熟期,商务件红利已过,增长乏力UPS的存量业务以传统商务件市场为主,2000年前UPS和FedEx就已经实现了全美网络的深度覆盖,同时行业进入成熟期后,其商务件需求已经被深度挖掘,增速放缓逐渐贴近GDP增速。

① 量:电商件红利期到来,但其需求与UPS网络能力不匹配2010年后美国电商市场进入高速增长期,但UPS原本为中高端需求设计的产能与电商件低价的需求特点匹配度并不高,导致公司并未能享受到电商快递的增长红利,反而因为要匹配电商件的需求属性重新投入产能而导致利润短期承压。

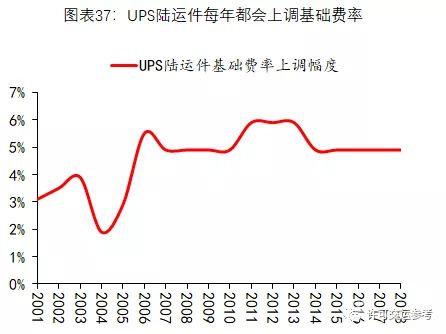

② 价:同质化竞争,并不具备实质性提价能力,价格只能跟随通胀上涨

虽然已经完成高度集中,进入寡头垄断阶段,但作为同质化竞争的行业,即便只剩两家,价格竞争也仍然存在。近20年来,UPS的价格只能跟随通胀上涨,以应对人工成本的增长,利润率无法提升。

② 价:价格上涨以覆盖人工成本增长为主要任务直营快递企业难以摆脱人力密集型企业的困境,2016年UPS共有直营员工48W人,远超FedEx27W(其中7W人为外包员工),过多的直营员工数量给UPS带来巨大的人工成本压力。UPS高负债的主要原因就是人工成本压力导致的内部养老金负债高企。在直营制经营模式下,员工工会不断向公司提出更高的薪酬要求,使得UPS承受着人工成本呈周期性上升的压力。并且近几年美国员工医疗费用的快速提高和养老金账户投资收益的波动加剧都远远偏离其对于养老金负债的精算假设,从而导致其陷入内债居高不下的困境。

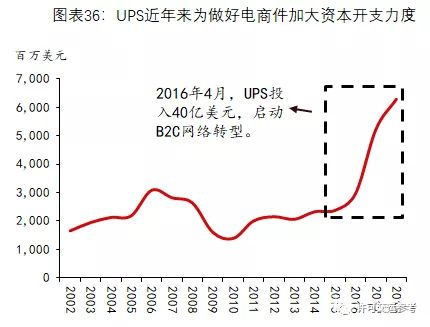

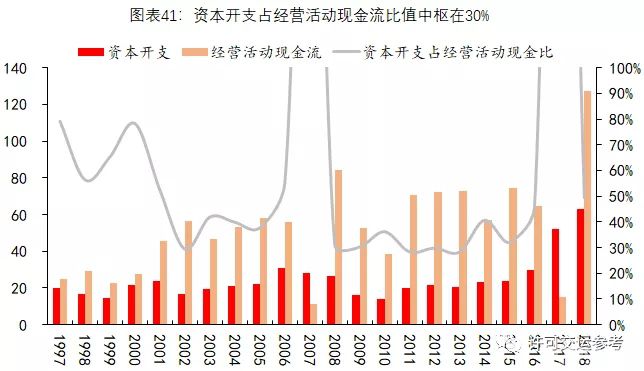

③ 直营制之下的持续高水平资本开支

直营制重资产商业模式之下,UPS每年资本开支占到经营活动现金流的30%。而且当需求发生变化时,仍需大额资本开支投入。

持续高额资本开支是损毁价值的原因之一。

3.3 对中国综合物流企业投资借鉴意义

综合物流企业的黄金投资阶段是成长期而非成熟期,在没有增量红利的前提下,行业即使完成垄断,也难以持续创造超额收益。从UPS和FedEx的发展历程中,我们能够发现两种确定性的投资机会:(1)价格战结束时,行业利润率回升带来的短期显著超额收益(2)行业在业务量高增长结束之前完成寡头垄断,充分享受量的红利与直营制主导的美国市场相比,中国综合物流市场以中低端需求为主,商业模式上加盟制占据主导,而加盟制可以有效规避高额资本开支和减轻人工成本负担,或有助于破解价值困境,提升长期ROE水平,走出一条独具中国特色的综合物流巨头之路。

新时代鞋服物流与供应链面临的变革和挑战03月07日 20:38

点赞:这个双11,物流大佬一起做了这件事11月22日 21:43

物流管理机构及政策分布概览12月04日 14:10

盘点:2017中国零售业十大事件12月12日 13:57

2017年中国零售电商十大热点事件点评12月28日 09:58