报告要点

中国快递行业生命周期理论假设

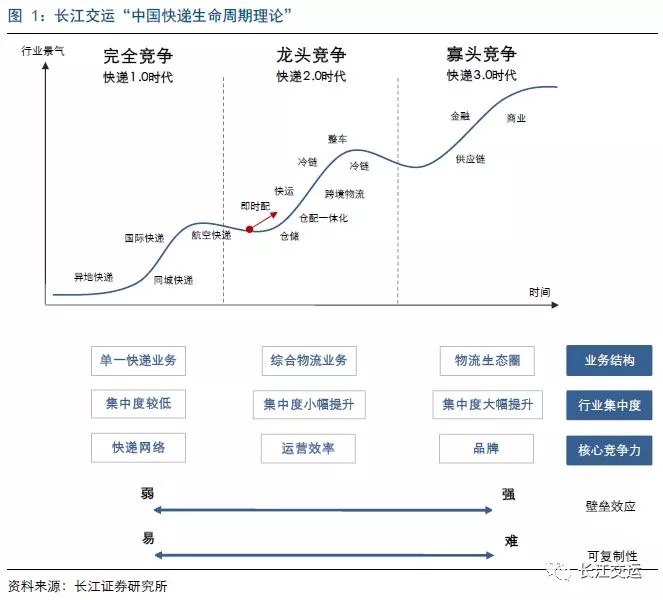

基于传统行业生命周期理论以及“S曲线”理论,长江交运团队提出“中国快递生命周期”这一理论假设:中国快递将依次经历完全竞争、龙头竞争以及寡头竞争共三轮生命周期。完全竞争阶段拼网络覆盖和产能扩张,龙头竞争阶段拼运营效率和卡位布局,寡头竞争阶段拼品牌力及物流生态圈。

需求为锚,快递业还能走多远?

低线城市、农村地区的电商渗透率提升以及以eWTP(电子世界贸易平台)为代表的跨境电商发展,将进一步推动中国电商快递市场的发展,预计当前中国网购发展仍处半程。而商贸流通中端以及生产流通领域的庞大物流需求,有望成为快递行业的下一个广阔天地。

为何当下开启综合化转型?

1)行业拐点。电商快递业务增长拐点已至,拓展电商快递以外的业务领域,转型综合物流服务商,将是跨越至下一条S曲线的必经之路;

2)资本催化。当前中国主要快递企业均已完成上市,拥有较为充裕的资金进行转运中心建设升级、网络运能扩张和综合化转型;

3)需求驱动。消费与制造业的加速升级,进一步催生快递需求的发展。

快递企业如何综合化转型?

美国快递业的发展史——并购成就综合物流服务商——或许能够给予我们关于中国快递未来发展路径的一些启迪。从网络到产品到市场,能够与原有快递网络产生协同效应的,将是未来中国快递企业优先拓展的领域。从拓展方式来看,预计将以整合为主,自建为辅。

投资视角看快递生命周期理论

不同阶段的行业有不同的投资机会。当前处于完全竞争阶段的衰退期与龙头竞争阶段的萌芽期的叠加期,重点投资运营效率高且加盟商风险管理较好的企业。鉴于通达系尚未有一家具备寡头竞争的护城河,同时考虑到未来综合物流市场的巨大潜力,我们看好一线快递公司在龙头竞争阶段成长期的投资机会,重点关注战略布局领先、具备卡位优势的企业。

报告正文

“不管曾经多么辉煌的业务,都迟早会丧失成长空间。面对这一令人不快的现实,公司不得不周期性地进行业务重塑。这种自我延续的能力,也就是从业务成熟的阶段跳跃到下一个发展阶段的能力,正是区分卓越绩效企业与昙花一现之流的关键。”

——保罗·纽恩斯

前言:中国快递生命周期理论

基于传统行业生命周期理论以及“S曲线”理论 [1],长江交运团队提出“中国快递生命周期”这一理论假设:

1)快递完全竞争时代

2017年之前,快递行业在电子商务爆发的拉动下,经历了长达十余年的黄金成长期,民营快递从无到有,企业规模迅速扩大。时至今日,通达系在县级以上城市的覆盖率已基本超过95%。完全竞争时代,快递企业产品结构单一,比拼的是网络覆盖范围和产能扩张速度。

2)快递龙头竞争时代

随着线上流量红利渐尽,电商增长趋缓,快递增速面临下行拐点。行业分化加剧,企业开始转型综合物流服务商,积极拓展快运、跨境物流、仓储、冷链等其他物流细分市场。龙头竞争时代后期,随着综合化转型的深入推进,龙头在细分市场的渗透也将基本到位,价格战或将难以避免。龙头竞争时代,企业比拼的是运营效率以及卡位布局。

3)快递寡头竞争时代

经历了龙头竞争时代后期的洗牌,快递将进入寡头竞争时代。竞争格局的大幅改善将使得企业盈利水平稳步提升。寡头竞争时代,企业比拼的是品牌力以及物流生态圈。

[1]20世纪60年代,斯坦福教授埃弗雷特·罗杰(Everett Rogers)出版的《创新的扩散》(Diffusion ofInnovation)一书中提出“S曲线”概念:“S曲线”是指企业在最初阶段规模较小,服务于几个客户,随着新产品逐渐大众化,企业迅速扩张并最终达到巅峰,而当市场走向成熟时,企业步入平稳发展的过程,整个过程体现为S型。

需求为锚,快递业还能走多远?——龙头竞争时代之发展空间

低线城市、农村地区的电商渗透率提升以及以eWTP(电子世界贸易平台)为代表的跨境电商发展,将进一步推动中国电商快递市场的发展。而商贸流通中端以及生产流通领域的庞大物流需求,有望成为快递行业的下一个广阔天地。

中国网购发展仍处半程

网络零售维持中高速增长,占社零比重仍有提升空间。国家统计局公布的数据显示,2017年,全国网上零售额为7.18万亿元,比上年增长32.2%,增速比上年加快6个百分点。其中,实物商品网上零售额5.48万亿元,增长28.0%,占社会消费品零售总额的比重为15.0%。根据商务部印发的《商务发展第十三个五年规划纲要》,预计到2020年,中国网上零售额达到9.6万亿元,年均增长20%左右。从趋势上来看,中国网络零售占社会零售总额的比重仍有较大提升空间。

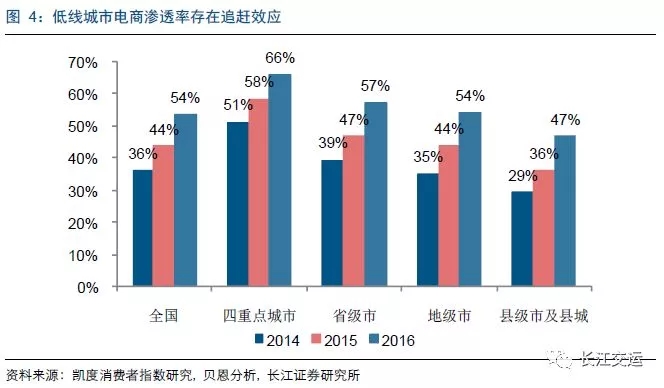

低线城市电商发展存在追赶效应。根据凯度消费者指数研究,2016年北上广深四重点城市电商渗透率已达66%,而县级城市的电商渗透率仅为47%,中国各等级城市间的电商渗透率差距较大。不过,低等级城市与高等级城市之间存在较为显著的追赶效应。从趋势上来看,省、地、县级城市的电商份额正在追赶北上广深。

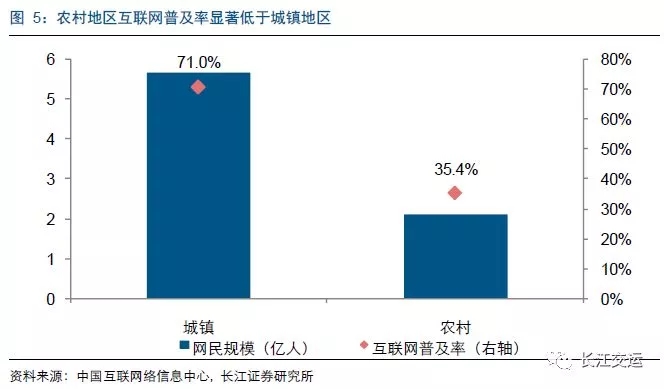

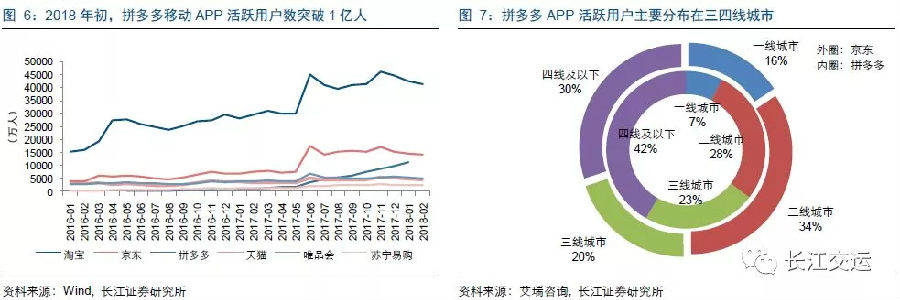

农村地区电商发展潜力巨大。根据中国互联网络信息中心的数据,截止到2017年12月,我国农村网民规模达到2.09亿人,较2016年底增加793万人,体量规模难以忽视;从互联网普及率来看,中国农村地区互联网普及率仅为35.4%,远低于城镇71.0%的普及率。随着城镇化水平以及互联网普及率的进一步提升,农村地区电商发展潜力有望得到进一步挖掘。近期,定位低端电商市场的拼多多表现出的市场爆发力,便是对三四线城市及农村地区电商潜力的有力佐证。

跨境电商发展方兴未艾。从海外电商渗透率来看,欧美发达国家电商渗透率中位数水平不到10%,而新兴市场电商渗透率同样处于较低水平,未来提升空间较大(JP Morgan预计美国网购零售额占社会总零售额比重未来有望突破30%[2] )。阿里巴巴倡议的“eWTP”有望加速推动全球跨境电商的发展。根据阿里研究院的预测,2020年中国跨境电商零售进口额和出口额将分别达到1.5万亿元和2.2万亿元。

[2]JP Morgan, 13 December 2016, 《U.S. Parcel Carriers——Adapting to the Amazon and E-Commerce Era》